Hva bruker nordmenn forbrukslånet til?

Markedet for forbrukslån er fortsatt i kraftig økning, og nordmenn låner både oftere og mer. I mars 2023 er 667 799 nordmenn registrert med forbrukslån, ifølge tall fra Gjeldsregisteret. Med en gjennomsnittsrente på 14,4% er det tydelig at dette er dyre lån og risikoen for at det finnes låntakere som kommer i klemma med lån uten sikkerhet finnes.

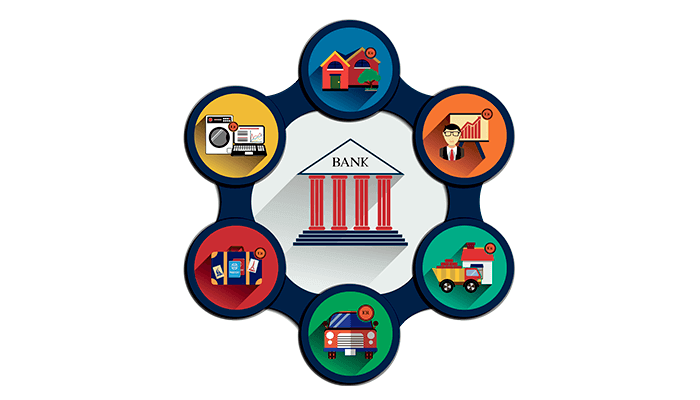

De aller fleste har god nytte av lånene sine. Men hva brukes disse forbrukslånene til? På grunn av inflasjon og prisøkning på matvarer og strøm er det forventet at flere i 2023 tar forbrukslån for å klare å betale løpende utgifter. Men utover det er det visse andre formål som vi ofte søker forbrukslån til. Her får du en gjennomgang av de seks vanligste formålene nordmenn bruker forbrukslånet sitt på.

Forbrukslån til oppussing

Det er desidert flest låntakere av forbrukslån som bruker beløpet på renovering og oppussing av boligen sin. Faktisk ble hele 31% av alle forbrukslån i første halvdel av 2016 tatt opp til dette formålet.

Det er kanskje overraskende at ikke flere velger å søke om lån med sikkerhet i bolig til utbedring av boligen. Dette ville ha gitt en lavere effektiv rente, og et lån bakt inn i boliglånet. Men det viser seg altså at svært mange velger forbrukslån til fordel for dette alternativet. For mange er forbrukslån et bra valg fordi de er helt fleksible. Og med en maksimal lånesum på mellom 500.000 og 600.000 kroner kan de aller fleste oppussingsdrømmer realiseres.

Forbrukslån til bil og båt

Nummer to på vanligste formål nordmenn bruker forbrukslånet til ligger lån til bil og båt. 13% av alle forbrukslån tatt opp i Q1 og Q2 i 2016 ble brukt på disse kjøretøyene.

Dette kan selvfølgelig forklares med flere ting. Først og fremst vil det for mange nordmenn være kritisk å ha en bil. Dette kan være for å komme seg til jobben, eller få hverdagslogistikken med barn til å gå opp.

Har man imidlertid trang økonomi vil det være vanskelig å få godkjent et lån med sikkerhet til bil. Da er sannsynligvis mesteparten av gjeldsgraden låst i et boliglån, og alternativet blir derfor å låne uten sikkerhet.

Båt er som oftest mer et luksuskjøp enn et nødvendig framkomstmiddel. Vi har en sterk båtkultur i Norge, spesielt på sommeren. Nå forbindes i tillegg en dyr båt som regel med status, og dette blir dermed et attraktivt kjøp.

Gjennomsnittlig lånebeløp i 2016 lå forholdsvis lavt med prisen for bil og båt tatt i betraktning, på 109.161 kroner. Dette kan altså tyde på at forbrukere i Norge tyr til forbrukslån som egenkapital for å få godkjent et bil- eller båtlån med sikkerhet.

Forbrukslån til generelt forbruk

Man skulle kanskje ikke trodd at folk tar opp forbrukslån til generelt forbruk. Med tanke på hvor dyre disse lånene er, spesielt i lengden, virker det som lite forsvarlig å låne penger for å bruke dem opp helt på måfå.

Allikevel kom formålet generelt forbruk på tredjeplass i første halvdel av 2016. 11% av forbrukslånene som ble tatt opp i denne tidsperioden gikk til forbruk. Dette er ikke nødvendigvis en positiv lånetrend. Med tanke på den økonomiske situasjonen nå så forventes det flere som velger forbrukslån for å klare løpende utgifter i 2023.

En del av disse låntakerne hadde helt sikkert en spesifikk baktanke med lånet sitt. Men i mange tilfeller lånes det altså uten sikkerhet for å finansiere forbruk. Dette er en sterk indikasjon på at inntekt og utgifter ikke er balanserte i forhold til hverandre.

Når en forbruker vender seg til å leve på lånte penger kan dette raskt føre til store økonomiske problemer. I slike situasjoner er det kort vei til å bli gjeldsslave. Og jo mer man låner, jo verre vil situasjonen bli. Gjennomsnittlig lånebeløp til generelt forbruk var 77.696 kroner.

Forbrukslån til gjeldsnedbetaling

10% av forbrukslånene tatt opp i Q1 og Q2 i 2016 hadde som formål å brukes til nedbetaling av gjeld. Lånebeløpet var i gjennomsnitt på 166.192 kroner, og var dermed blant de formålene det ble lånt mest til.

Når man låner til gjeld med et forbrukslån er det snakk om refinansiering. I de aller fleste tilfeller vil dette være svært gunstig for låntakeren. Dersom man sitter på mye gjeld uten sikkerhet hos forskjellige långivere er det fort gjort at gjelden begynner å sluke privatøkonomien.

Ved å samle opp disse lånene i ett enkelt forbrukslån gjør låntakeren seg selv en stor tjeneste. Da unngår hun eller han doble renteutgifter og termingebyrer – og vil sannsynligvis kunne redusere nedbetalingsperioden sin betraktelig.

Tommelfingerregelen med lån uten sikkerhet er at med et større lånebeløp vil du få tilbud om en lavere effektiv rente. Når forbrukslån tas opp til gjeldsnedbetaling er dette derfor positivt for både privat og nasjonal økonomi. Gjelden blir mer stabil i ett enkelt forbrukslån enn for eksempel i flere porsjoner med kredittkortgjeld.

Forbrukslån til møbler

På femteplass blant vanligste formål nordmenn brukte forbrukslånet sitt til i første halvdel av 2016 lå møbler. 7% av lånene ble brukt til dette, med et gjennomsnittlig lånebeløp på 97.406 kroner.

Aldersgruppen som tok opp flest lån til møbler var låntakerne over 65 år. Dette kan tyde på en trend der pensjonister ønsker å unne seg en oppgradering av møblementet sitt. Som igjen kan forklares med mer tilbrakt tid hjemme etter man går av med pensjon.

Forbrukslån til møblement vil generelt være ugunstig for låntakeren, spesielt dersom nedbetalingsperioden er lang. Da er det sannsynlig at verdien på møblene vil ha nullet seg ut i god tid før lånet er innfridd, og man går dermed dobbelt i minus.

I Norge generelt er mange opptatte av materielle ting, og spesielt i hjemmet. Det er derfor rimelig å anta at dette låneformålet representerer en prioritering av nye møbler til fordel for et gunstig økonomisk valg.

Forbrukslån til bolig

Lån til bolig deler femteplassen med møblement, men med et nesten dobbelt så høyt gjennomsnittlig lånebeløp på 187.874 kroner. Det er også en direkte sammenheng mellom alder og hvor mange lån som tas opp til dette formålet. Aldersgruppen 18-24 år låner mest til bolig, mens aldersgruppen 65+ låner minst.

Det er svært tøft å komme seg på boligmarkedet i Norge, spesielt i oppstarten av arbeidslivet. Boligprisene er høye og det er dyrt å leve i Norge.

Dette fører til at mange unge personer sliter med å spare opp egenkapital og dermed blir nødt til å fremskaffe denne på annet vis. Her blir forbrukslån og lån uten sikkerhet ofte et nødvendig finansieringsalternativ.

Så lenge inntekten er høy og stabil nok vil de aller fleste få innvilget en stor nok egenkapital ved hjelp av forbrukslånet. Dette er imidlertid en svært risikofylt måte å komme seg inn på boligmarkedet på. Gjeldsgraden på boligen blir i praksis 100%, og det kan være utfordrende å administrere både boliglån og forbrukslån på en forsvarlig måte.